もはや喉元過ぎれば・・・・となりつつあるかもしれませんが、皆さん1月3日のフラッシュクラッシュ後の対策はされていますか。

はるきちも久しぶりにヒヤッとさせられたこともあり、ポジションを一度精算したり、為替レートの短期変動実績の確認をしたりしてきました。

今回は、上記記事の結果を参考にした「異業者間スワップ鞘取りでの必要証拠金の試算結果」になります。そもそもスワップ鞘取りって何だ?という方は、こちらの記事(スワップ鞘取り ~業者間でのスワップ差を利用した堅実運用について)をまずは読んでみてください。

Contents

必要証拠金試算の考え方

前提:短期の為替レートの急変動を乗り切る

今回の試算は、異業者間スワップ鞘取りでの必要証拠金の試算です。過去実績データを基にした、為替レートの急変動対応のための必要証拠金額になります。

2019年1月3日前後のUSDJPYチャート

上図のように、為替の急変動時には、レートが連続性なく飛んだり、スプレッドが広がったり、決済注文が入らなくなってしまうことがあります。レート変動での損得が無いはずのスワップ鞘取りにおいても、決済注文が通らなかったり、決済できてもロスが出る。また、証拠金の追加が間に合わないと最悪ロスカットになって大きなロスが発生することがあります。

よって、この必要証拠金参考値は、急変動を乗り切って、証拠金を移動させたり、通常時のスプレッドで決済などの対応をする前提です。また、過去データでの急変動を想定した試算で、今後に超えることもありえます。参考にされる場合は、その点をご理解の上でお願いします。

では何日分耐えるか?

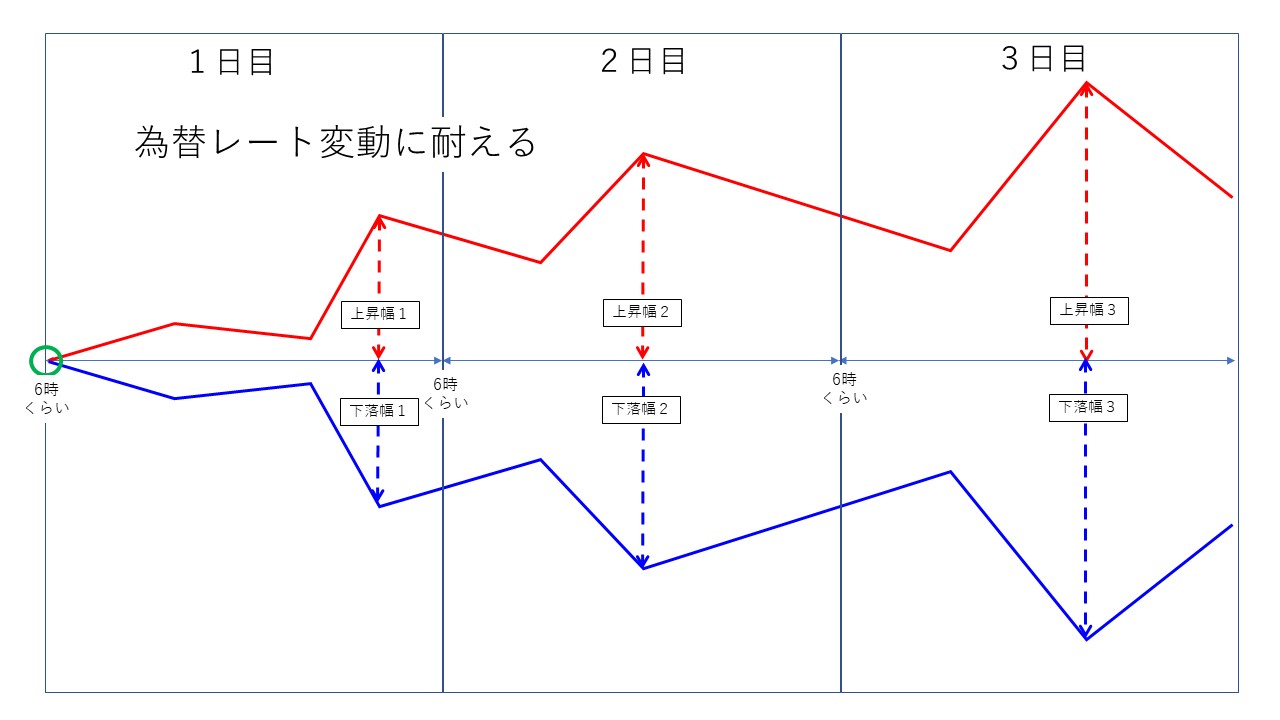

今回、為替レートの過去実績を見るうえで、上昇幅、下落幅を下図のように定義しています。営業日ベースでの初日の始値から1日目の高値/安値との差が上昇幅1/下落幅2、2日目の・・、3日目の・・という考え方になります。

例えば、1日分耐えられるとした場合には、仕事に出かける前にちらっと為替レートの状況を確認してOK、ただ急変動があった場合には、その日のうちに対応(決済や追加資金)まで完了する必要がある。

仕事中が忙しいこともあるし、飲んで帰って寝てしまうこともあるので、1日分では絶対NG。

最低2日分ですが、旅行や出張もあったりするだろうし、ひとまず3日は耐えるを想定します。

FXでの必要証拠金計算のバリエーション

これまでロスカット&証拠金ルールについては、各社でレバレッジ25倍(証拠金4%)でほぼ横並びで、最低維持率は100%だったり50%だったりと違いがある程度の認識で、細かいことはあまり気にしていませんでした。今回、使っているFX業者のページを見てみて、ロスカットルールにおける必要証拠金計算の基準レートにいくつかのバリエーションがあることが分かりました。

- 直近レート型

- 取得時レート型

- 前営業日終値型

- 週単位型

レート急変動でロスカットになる際には、証拠金計算に使う基準レートの種類によって結構影響が出そうです。

良く使うFX業者各社のホームページを確認したレベルでは、上記のような感じでした。また、通貨ペアによっては、必要証拠金を個別に増額していたりすることもありますので、各社のルールや設定値は個別に確認してください。

試算の前提まとめ

- レバレッジ:25%

- 最低維持率:50%

- 必要証拠金計算レート:直近レート型

- 耐える変動:3日分での最大変動率

- 為替変動データ

- ここも詳細は、この記事(ゆったりFX投資の実践に向けて ~為替レート変動の確認 その2)を参照してください。

- 利用データは、マネースクエアが公開してくれている約12年分の為替日足データです。(マネースクエア ヒストリカルデータのページ)

- 検証データ期間:2007/04/02~2019/01/18

- レートデータ:4本値(始値、高値、安値、終値)

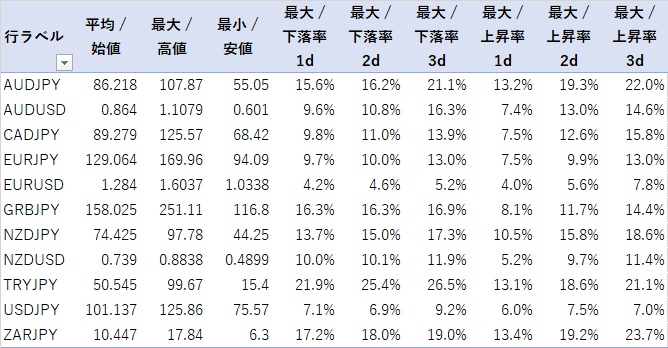

- 結果の以下表の変動率を使います。

為替レート短期変動率データ(2007/04/02-2019/01/18)

必要証拠金額の試算結果

3日分変動対応の必要証拠金額

以下、必要証拠金の試算結果です。

条件は:3日分の最大変動率に対応/ポジション量1万単位/レバレッジ25倍/最低維持率50%/直近レート型としています。

この試算は、最大変動率でちょうどロスカットとなる証拠金額で余裕を見ていないので注意してください。

必要証拠金試算結果:最大変動率3d対応(ポジ量1万単位、レバレッジ25倍、最低維持率50%、直近レート型)

結果のポイントは赤枠内ですが、思っていたよりも高めの維持率となった通貨ペアがありました。その代表例はAUDJPYで、売買ともに600%近い維持率となっています。これは新興国通貨であるTRYJPYやZARJPYとあまり変わらない値です。

必要維持率が少ない通貨ペアは、EURUSD(買側177%、売側248%)、USDJPY(買側275%、売側240%)でした。やはり、取引量の多い米ドルにかかわる通貨ペアは急変動も少ないようです。

試算結果からするとはるきちのこれまでの初期の証拠金額は少ないケースもあったと思います。AUDJPYはスワップ鞘取りに良く使った通貨ペアですが、初期は1万単位当たり片側12~15万円程度を用意してスタートしていました。

また、証拠金計算方法を「直近レート型」で試算していますが、ロスカット時の必要証拠金は買側では約定時より小さく、売側では大きくなっています。買ポジションにとっては有利、売ポジションにとっては不利な計算になります。ただ、JPY関連では急変動は下落の方が怖いと思っているので、その点では良いですね。

皆さんがポジションを持つFX業者での証拠金計算方式や最低維持率なども加味しながら参照してみてください。

1日分、2日分変動対応の必要証拠金額

正直、3日分は思ったより必要証拠金額が大きいこともあったので、1日分、2日分も試算もしてみました。あくまで参考としてみてください。

必要証拠金試算結果:最大変動率1d対応(ポジ量1万単位、レバレッジ25倍、最低維持率50%、直近レート型)

必要証拠金試算結果:最大変動率2d対応(ポジ量1万単位、レバレッジ25倍、最低維持率50%、直近レート型)

AUDJPYの買の場合、維持率は3日分568%⇒2日分448%⇒1日分432%となりました。

仮の利回り計算

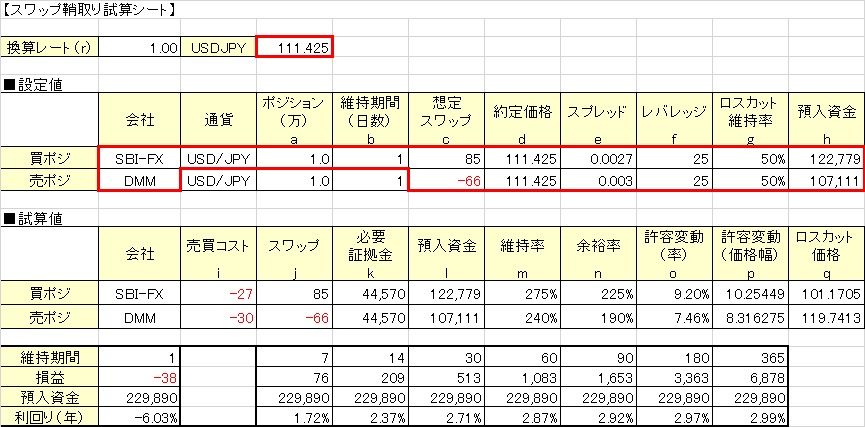

今回の3日分対応の必要証拠金ベースで、代表選手としてUSDJPYについて利回り試算してみます。現在実施している取引の紹介ではありませんし、この設定ならロスカットされないという訳ではありません。

試算では、下記記事でのスワップ鞘取り試算シートを使っています。

正直、USDJPYでの利回りはスワップ鞘取りの中でも低い方だと思います。新興国通貨など、他の通貨ペアでの試算に関心がある方はご自身でも計算してみてください。

USDJPYでのスワップ鞘取り利回りの試算

買:SBI-FXトレード、売:DMM.com証券での試算例です。現在のスワップ額はベストというわけではありませんが両社ともに上位レベルです。また、両社の特徴は、スプレッドが最狭クラス&最低維持率が50%と低いということがあります。

利回りは3%弱とそれほど大きくありませんが、売買コストを3~4日で回収できる想定なのが安心材料です。利回りが良いと思っても、スワップ額は変動しますので。

今回は、3日分対応の必要証拠金額の試算結果そのままの預入資金としましたが、はるきちが実施するとしたらやはり維持率は300%以上にすると思います。そうすると利回りは下がりますが定期預金よりマシということと、売買コストの回収期間が短いということで、待機資金の活用に向いていると思っています。

まとめ

今回の試算ですが、もちろんはるきち自身のためのもので、公開しているのは記事にするときちんと整理するからということが大きいです。

はるきちのスワップ鞘取りに対するスタンスは「堅実に取り組む&定期預金よりマシならOK」という気持ちでやっているのですが、やはり人の性なのかどうしても利益額を増やす設定を考えることになり、「徐々にポジション数が増えてくる&レバレッジを高くして効率を上げてしまう」という傾向が出ていました。

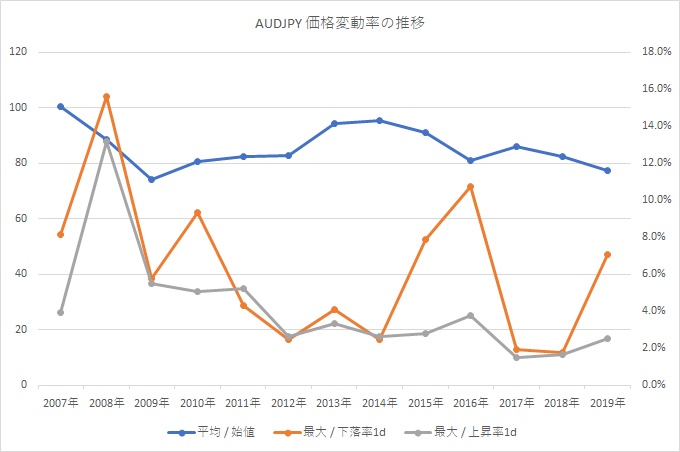

下記のグラフは、AUDJPYの最大変動率1dの推移ですが、2017-2018の2年は本当に急変動の無い2年で、その環境に慣らされて徐々にレバレッジをあげてしまう傾向にあったと思います。

ロスカットされない範囲でレートが動いているのであれば、ロスが出る可能性は小さいのですが、1月3日のフラッシュクラッシュではヒヤッとして急ぎ対応ということになりました。

皆さんも、この試算結果を参考に証拠金額をギリギリに設定して効率を上げるというよりも、余裕を持った証拠金額設定に向けて見直す材料としてみていただけたらと思います。

長文にお付き合いいただき、ありがとうございました。

はるきち

参考:試算結果の検証

試算結果ですが、DMM.com証券の証拠金シミュレーションで検算してみました。最大変動率3d相当について、AUDJPYの買売とドルストレートのAUDUSDの買売の4パターンです。

当方の試算結果とDMMの証拠金シミュレーションでのロスカット価格は一致したので、試算ロジックはDMM.com証券での計算方式とは合っているはずです。

DMM.com証券でのシミュレーション結果(AUDJPY 買 最大変動率3d対応値)

DMM.com証券でのシミュレーション結果(AUDJPY 売 最大変動率3d対応値)

DMM.com証券でのシミュレーション結果(AUDUSD 買 最大変動率3d対応値)

DMM.com証券でのシミュレーション結果(AUDUSD 売 最大変動率3d対応値)